Wie entwickelt sich der Forint Euro Wechselkurs?

Will man sich ein

Haus in Ungarn kaufen oder

nach Ungarn Auswandern stellt man sich unweigerlich die Frage, zu welchem Kurs wird Euro in Forint getauscht und wie ist die Entwicklung.

Auch jene, die bereits erfolgreich das Auswandern nach Ungarn vollzogen haben und bereits eine Immobilie in Ungarn besitzen, denken darüber nach, warum sich der Euro gegenüber dem Forint in die eine oder andere Richtung bewegt und was die Prognosen für die Zukunft sind.

In diesem Artikel werden die wesentlichen Einflussfaktoren auf den Wechselkurs vorgestellt.

Je nach Vereinfachungsgrad können drei Faktoren oder etwas detaillierter 9 Faktoren angeführt werden. Es folgen einige Interpretationen der Geldkursentwicklung von EUR / HUF und einige Gedanken zur Wechselkursprognose EUR / HUF.

Drei einfache Faktoren, die den Wechselkurs beeinflussen

Vereinfacht werden Wechselkurse zwischen Währungen von drei wesentlichen Faktoren bestimmt:

- Wirtschaftslage

- Geldpolitik

- Angebot und Nachfrage

Die unterschiedliche Wirtschaftlage von zwei Währungsräumen

Die Wirtschaftslage von zwei Ländern / zwei Währungsräumen Wenn die Wirtschaft eines Landes stärker wächst als die des anderen, steigt in der Regel die Nachfrage nach seiner Währung, da mehr Investitionen und Handel angezogen werden. Dies führt zu einer Aufwertung der Währung gegenüber der anderen. Umgekehrt führt eine schwächere Wirtschaft zu einer geringeren Nachfrage und einer Abwertung der Währung.

Die Geldpolitik der jeweiligen Zentralbanken

Vergleicht man Zentralbanken zweier Währungsräume, so beeinflussen sie den Wechselkurs durch ihre geldpolitischen Entscheidungen, wie zum Beispiel die Festlegung des Leitzinses, die Durchführung von Anleihekäufen oder die Bereitstellung von Liquidität.

Diese Maßnahmen haben Auswirkungen auf die Inflation, das Wirtschaftswachstum und das Vertrauen der Märkte in beide Währungen.

Eine expansive Geldpolitik, die darauf abzielt, die Wirtschaft anzukurbeln, führt in der Regel zu einer niedrigeren Inflation und einem niedrigeren Zinsniveau, was die Attraktivität der Währung verringert und zu einer Abwertung führt.

Das Gegenteil ist eine restriktive Geldpolitik. Eine restriktive Geldpolitik ist, wenn eine Zentralbank Maßnahmen ergreift, um die Geldmenge im Umlauf zu verringern.

Das führt dazu, dass die Zinsen steigen, die Produktion und Investitionen zurückgehen. Das Ziel ist, den Anstieg der Preise zu bremsen und die Inflation zu verringern, um Preisstabilität zu erreichen. Diese Art der Geldpolitik wird meist dann eingesetzt, wenn die Wirtschaft überhitzt ist, also zu stark wächst.

Dies führt in der Regel zu einer erhöhten Attraktivität der Währung und führt zu einer Aufwertung führt.

Angebot und Nachfrage auf dem Devisenmarkt

Der Devisenmarkt ist der Ort, an dem verschiedene Währungen gehandelt werden. Das Angebot und die Nachfrage nach einer bestimmten Währung hängen von verschiedenen Faktoren ab, wie zum Beispiel dem Handelsbilanz-Saldo, den Kapitalflüssen, den Erwartungen der Marktteilnehmer und den politischen Ereignissen.

Wenn das Angebot einer Währung höher ist als die Nachfrage, sinkt ihr Preis und sie wertet ab. Wenn die Nachfrage nach einer Währung höher ist als das Angebot, steigt ihr Preis und sie wertet auf.

Neun differenzierte Faktoren, die den Wechselkurs beeinflussen

Steigt man etwas mehr ins Detail, lassen sich 9 Einflussfaktoren auf die Attraktivität einer Währung finden:

Inflation

Eine niedrigere Inflation einer Währung im Vergleich zu einer anderen ist attraktiver. Das heisst, steigt die Inflation, sinkt der Wert der Währung. Gleichzeitig führt es in der Regel zu steigenden Zinsen.

Zinsen

Steigen die Zinsen einer Währung, wird die Währung attraktiver für Kreditgeber aufgrund höherer Renditen. Dies zieht ausländisches Kapital an, was die Währung aufwertet.

Rezession

In der Regel sinken die Zinsen in Ländern mit steigender Rezession, um die einheimische Wirtschaft zu unterstützen. Damit sinkt aber auch die Attraktivität für ausländisches Kapital, was zu einer Abwertung der Währung führt. Der Wechselkurs sinkt.

Leistungsbilanz

Die Leistungsbilanz erfasst alle Ausgaben und Einnahmen einer Volkswirtschaft aus grenzüberschreitenden Handelsströmen (Waren- und Dienstleistungen) sowie Einkommensströme (Erwerbs- und Vermögenseinkommen, Schulden).

Der Saldo der Leistungsbilanz ermittelt, ob eine Volkswirtschaft mehr produziert als verbraucht oder umgekehrt.

Ein Überschuss in der Leistungsbilanz bedeutet, dass die Wirtschaft eines Landes mehr exportiert als importiert, was zu einer Aufwertung der eigenen Währung führt. Ein Leistungsbilanzdefizit bedeutet, dass eine Volkswirtschaft mehr importiert als exportiert und sich im Ausland verschuldet.

Spekulation

Erwartet der Markt eine Wertsteigerung der Landeswährung, kaufen Investoren mehr von dieser Währung, um von steigenden Kursen der Währung zu profitieren. Das erhöht weiter die Nachfrage nach der Währung und wertet diese auf.

Finanz- und Handelspolitik

Je solider ein Land seine Finanz- und Handelspolitik gestaltet, desto mehr Vertrauen haben Investoren in das Land, weil die Risiken abrupter Änderungen geringer sind. Das erhöht die Attraktivität der Währung.

Politische Stabilität

Die Märkte hassen Instabilität und Turbulenzen. Je stabiler eine politische Gesamtsituation in einer Währungszone im Vergleich zu einer anderen ist, desto berechenbarer sind Investitionen, was ausländisches Kapital anzieht. Damit steigt der Wert der Währung.

Einfuhrtauschverhältnis

Dies ist eine Kennzahl aus der Volkswirtschaft, die das Verhältnis der Ausfuhrpreise zu den Einfuhrpreisen eines Staates darstellt. Steigen die Ausfuhrpreise stärker als die Einfuhrpreise, steigt die Nachfrage nach der Landeswährung, was den Wert der Währung erhöht.

Staatsschulden

Erwartet der Markt eine weitere Steigerung der Staatsschulden, steigt auch das Risiko für die Kapitalgeber. Bestehende Staatsanleihen werden auf dem Markt verkauft. In der Folge verliert die Währung an Wert.

Wie man unschwer sieht, handelt es sich bei den Einflussfaktoren um komplexe Zusammenhänge, die oft keine lineare Kausalität präzise aufzeigen lassen, da mehrere Faktoren gleichzeitig wirken. Es gibt aber hin und wieder stärker wirkende Ereignisse, die in der Retrospektive die Entwicklung erklären können.

Was heisst das für die Wechselkursentwicklung von EUR/ HUF?

Für mehr als 15 Jahre befindet sich der Euro im Vergleich zum Forint im Aufwärtstrend mit temporären Schwankungen und einem wesentlichen Ausreisser im Jahre 2022.

EUR vs HUF Wechselkursentwicklung 1999 - 2025

Quelle: EZB, eigene Darstellung (Stand Anfang 2025)

In Tabellenform der durchschnittlichen Wechselkurse EUR/ HUF stellt sich das über die letzten 12 Jahre wie folgt dar:

Historische Entwicklung EUR vs HUF (2013-2025)

| 2013 |

296.87 |

| 2014 |

308.71 |

| 2015 |

310.00 |

| 2016 |

311.44 |

| 2017 |

309.19 |

| 2018 |

318.89 |

| 2019 |

325.30 |

| 2020 |

351.25 |

| 2021 |

358.52 |

| 2022 |

391.29 |

| 2023 |

381.85 |

| 2024 |

395.30 |

| 2025 |

397.77 |

Quelle: EZB

In der Folge werden vier Detailbeispiele diskutiert, die die Komplexität der Einflussfaktoren verdeutlichen.

Beispiel 2016: Angebots- und Nachfrageschwankung

Quelle: EZB

Ein Beispiel für eine Angebots-/Nachfrageschwankungen wäre der Brexit im Jahre 2016. Dieser hat zu einer erhöhten Nachfrage nach Euro geführt, da viele Investoren ihr Vermögen aus dem Pfund Sterling in den Euro umgeschichtet haben, um sich vor den Unsicherheiten des Austritts Großbritanniens aus der Europäischen Union zu schützen.

Dies hat den Euro gegenüber dem Ungarischen Forint temporär aufgewertet, wie man an dem Rückgang des EUR/HUF von 314,03 HUF am 23. Juni 2016 auf 308,03 HUF am 24. Juni 2016 sehen kann.

Es gab aber in 2016 weitere Einflüsse, die sich sowohl negativ als auch positiv für den Euro ausgewirkt haben.

Negative Einflüsse:

- Die wirtschaftliche Situation in Ungarn und der Eurozone, die sich unterschiedlich entwickelt hat. Laut den Statistiken von Eurostat ist das Bruttoinlandsprodukt (BIP) in Ungarn im Jahr 2016 um 2,2 Prozent gewachsen, während das BIP in der Eurozone um 1,9 Prozent gestiegen ist. Dies hat die Attraktivität des Forint als Anlagewährung erhöht.

- Die Geldpolitik der Ungarischen Zentralbank und der Europäischen Zentralbank (EZB), die sich divergent gestaltet hat. Die Ungarische Zentralbank hat im Jahr 2016 den Leitzins von 1,35 Prozent auf 0,9 Prozent gesenkt, um die Wirtschaft zu stimulieren. Die EZB hat hingegen den Leitzins von 0,05 Prozent auf 0 Prozent gesenkt, um die Deflation zu bekämpfen und die Wirtschaft zu stabilisieren. Außerdem hat die EZB ihr Anleihekaufprogramm ausgeweitet und negative Einlagezinsen eingeführt. Diese Maßnahmen haben dazu beigetragen, dass der Euro für ausländische Investoren weniger attraktiv wurde, die nach höheren Renditen suchten.

- Die politische Unsicherheit in Europa, die durch den Brexit und andere Ereignisse ausgelöst wurde. Am 23. Juni 2016 haben die Briten in einem Referendum für den Austritt aus der EU gestimmt, was zu einem temporären Schock für die Märkte und zu einer kurzfristigen Schwächung des Euro geführt hat. Andere politische Ereignisse, wie zum Beispiel die Flüchtlingskrise, die Terroranschläge oder die Wahlen in verschiedenen Ländern, haben ebenfalls zu einer erhöhten Volatilität und Risikoaversion beigetragen, was den Euro belastet hat.

Positive Einflüsse:

- Die Wirtschaft in der Eurozone verlief im Jahresverlauf 2016 stabiler als in Ungarn. Laut Eurostat-Statistiken stieg das Bruttoinlandsprodukt (BIP) in der Eurozone im Jahr 2016 um 1,9 Prozent, was eine leichte Verschlechterung gegenüber dem Wachstum von 2,0 Prozent im Jahr 2015 darstellt. Ungarns BIP wuchs im Jahr 2016 um 2,2 %, im Jahr 2015 jedoch um 3,7 %, was eine stärkere Verlangsamung des Wachstums bedeutete. Dies hat die Attraktivität des Euro als Anlagewährung erhöht und zur Aufwertung gegenüber dem Forint beigetragen.

- Die geldpolitischen Maßnahmen der Europäischen Zentralbank (EZB) haben dazu beigetragen, die Finanzierungsbedingungen für die Realwirtschaft in der Eurozone zu verbessern und die Inflationserwartungen zu stützen. Die EZB hat im Jahr 2016 ihr Anleihekaufprogramm ausgeweitet und negative Einlagezinsen eingeführt, um die Deflation zu bekämpfen und die Wirtschaft zu stabilisieren. Diese Maßnahmen haben dazu geführt, dass die Finanzierungsbedingungen für Unternehmen und Haushalte günstiger waren, als sie es ohne diese Maßnahmen gewesen wären. Dies hat wiederum positive Auswirkungen auf das Wirtschaftswachstum und die Inflation in der Eurozone gehabt, was den Euro attraktiver gemacht hat.

- Die politische Stabilität in der Eurozone, die trotz des Brexits, der Flüchtlingskrise oder Terroranschlägen gewährleistet werden konnte, haben dazu geführt, dass die Mitgliedstaaten enger zusammengearbeitet haben, um gemeinsame Lösungen zu finden und die Integration zu vertiefen. Dies hat das Vertrauen in die Zukunft der Eurozone gestärkt und den Euro unterstützt.

Im Ergebnis war der EUR / HUF Wechselkurs aufgrund der vielen sich gegenseitig aufhebenden Faktoren auf Jahresbasis in 2016 stabil mit annähernd 0% Veränderung.

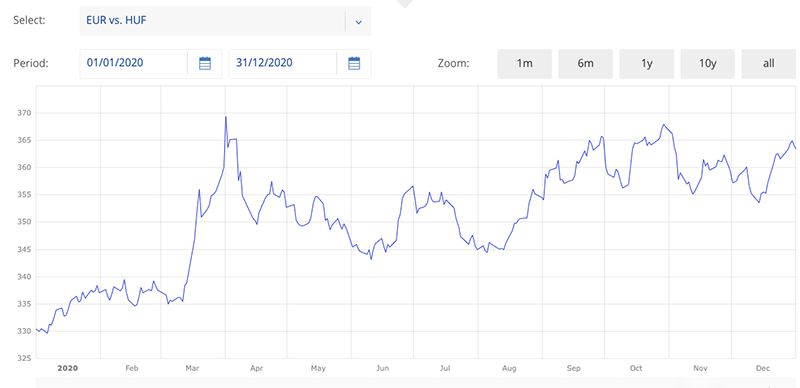

Beispiel 2020: Angespannte Wirtschaftslage

Quelle: EZB

Das bestehende Gefüge im Vergleich der Wirtschaftslage der Eurozone und Ungarn hat sich durch die COVID-19-Pandemie im Jahre 2020 verändert.

So wurde die Wirtschaft Ungarns stärker getroffen als die der Eurozone, was zu einem Rückgang des Wachstums vom Bruttoinlandsprodukt (BIP) im Jahresvergleich von 9,4 Prozentpunkten führte, während das BIP Wachstum in der Eurozone ‘nur’ um 7,6 % gesunken ist.

Diese Veränderungen in der Wirtschaftslage der zwei Währungsräume wirkten sich negativ auf den Forint im Vergleich zum Euro aus. Das hat den Ungarischen Forint gegenüber dem Euro abgewertet, wie man an dem Anstieg des EUR/HUF von 330,53 HUF am 1. Januar 2020 auf 356,92 HUF am 18. März 2020 sehen kann.

Sowohl die Eurozone als auch Ungarn haben im gleichen Jahr geldpolitische Massnahmen ergriffen, um die Wirtschaft zu stimulieren.

Zu den EZB-Massnahmen gehörten im Jahr 2020 zum Beispiel die Senkung des Einlagensatzes auf -0,5%, was den Euro eher unattraktiver machte.

Gleichzeitig erfolgte die Erhöhung des Pandemic Emergency Purchase Programme (PEPP) auf 1,85 Billionen Euro und die Verlängerung des Targeted Longer-Term Refinancing Operations (TLTRO) III.

Die Erhöhung des PEPP und die Verlängerung des TLTRO III in 2020 hatten einen gemischten Effekt auf den Euro-Wechselkurs. Einerseits haben diese Maßnahmen die Finanzierungsbedingungen für die Realwirtschaft in der Eurozone verbessert und die Inflationserwartungen gestützt, was zu einer Aufwertung des Euro beigetragen hat.

Andererseits haben diese Maßnahmen auch die Geldpolitik in der Eurozone gelockert und die Zinsdifferenz zwischen dem Euro und anderen Währungen verringert, was zu einer Abwertung des Euro geführt hat.

Laut einer Analyse der Europäischen Zentralbank (EZB) haben die geldpolitischen Maßnahmen, die im Jahr 2020 ergriffen wurden, einschließlich des PEPP und des TLTRO III, zu einer Verbesserung der Finanzierungsbedingungen für die Realwirtschaft in der Eurozone beigetragen.

Diese Maßnahmen haben dazu geführt, dass die Finanzierungsbedingungen für Unternehmen und Haushalte günstiger waren, als sie es ohne diese Maßnahmen gewesen wären. Dies hat wiederum positive Auswirkungen auf das Wirtschaftswachstum und die Inflation in der Eurozone gehabt, was den Euro attraktiver gemacht hat.

Allerdings haben die geldpolitischen Maßnahmen auch zu einer Lockerung der Geldpolitik in der Eurozone geführt, was den Euro relativ zu anderen Währungen abgewertet hat. Zum Beispiel hat die EZB im April 2020 den Zinssatz für das TLTRO III von -0,5% auf -1% gesenkt, was bedeutet, dass die Banken, die ihre Kreditvergabe erhöhen, von einem negativen Zinssatz profitieren können.

Dies hat dazu beigetragen, dass der Leitzins der EZB bei 0% geblieben ist, während im gleichen Zeitraum die ungarische Nationalbank (MNB) im Jahr 2020 in mehreren Schritten den Leitzins von 0,9 auf 0,6 %gesenkt hat, um die Wirtschaft zu stimulieren, was den Forint weniger attraktiv im Vergleich zum Euro gemacht hat.

Der Nettoeffekt dieser Faktoren auf den Euro-Wechselkurs hängt von der relativen Stärke dieser Faktoren ab, die von verschiedenen Marktbedingungen abhängen können.

Zum Beispiel kann der Effekt der Verbesserung der Finanzierungsbedingungen für die Realwirtschaft stärker sein, wenn die wirtschaftliche Erholung in der Eurozone schneller ist als in anderen Regionen oder wenn die Inflationserwartungen in der Eurozone steigen.

Umgekehrt kann der Effekt der Lockerung der Geldpolitik stärker sein, wenn die wirtschaftliche Erholung in der Eurozone langsamer ist als in anderen Regionen oder wenn die Inflationserwartungen in der Eurozone sinken.

Eine Möglichkeit, den Nettoeffekt zu messen, ist, sich den tatsächlichen Wechselkursverlauf des Euro im Jahr 2020 anzusehen.

Der Euro hat sich im Verlaufe von 2020 um 9.8% aufgewertet. Dies deutet darauf hin, dass der Effekt der Verbesserung der Finanzierungsbedingungen für die Realwirtschaft stärker war als der Effekt der Lockerung der Geldpolitik. Allerdings kann dieser Anstieg auch von anderen Faktoren beeinflusst worden sein, wie zum Beispiel dem Verlauf der COVID-19-Pandemie, den geopolitischen Spannungen oder den Handelsbeziehungen.

Man sieht allein am Beispiel von 2020 wie sehr unterschiedliche Faktoren den Wechselkurs in unterschiedlichem Masse beeinflussen können. Es ist nahezu unmöglich, solche komplexen Faktoren in berechenbare Ursache-Wirkungs-Zusammenhänge zu bringen.

Beispiel 2022: Komplexe Kombination von Einflussfaktoren

Schauen wir auf die Entwicklungen im Jahre 2022.

Quelle: EZB

Der Wechselkurs zwischen dem Euro und dem Ungarischen Forint ist im Jahr 2022 stark gestiegen und dann wieder gefallen. Dies liegt an verschiedenen Faktoren, die sowohl die Nachfrage als auch das Angebot der beiden Währungen beeinflusst haben.

Einige dieser Faktoren sind:

- Die Wirtschaftslage beider Währungsräume: Im Jahr 2022 hat sich die Wirtschaft Ungarns schneller erholt als die der EU, nachdem sie im Jahr 2020 stark von der COVID-19-Pandemie betroffen war. Laut den Daten von Eurostat ist das Bruttoinlandsprodukt (BIP) der Eurozone im Jahr 2022 um 3,3 % gewachsen, während das BIP Ungarns um 4,6% gewachsen ist. Dies würde ceteris paribus zu einer höheren Nachfrage nach dem Euro führen, da mehr Investitionen und Handel angezogen werden.

- Die Geldpolitik der Zentralbanken: Die Inflation war in Ungarn wesentlich höher als in der Eurozone. Laut den Statistiken von Eurostat lag die Inflationsrate in Ungarn im Jahr 2022 bei 15,3 Prozent, während sie in der Eurozone bei 8,4 Prozent lag. Dies hat die Kaufkraft des Forint verringert und zu einer Abwertung gegenüber dem Euro beigetragen.

Die Europäische Zentralbank (EZB) und die Ungarische Nationalbank (MNB) haben im Jahr 2022 unterschiedliche geldpolitische Strategien verfolgt, um ihre jeweiligen Ziele zu erreichen. Die EZB hat ihre expansive Geldpolitik fortgesetzt, um die Inflation in der Nähe ihres Ziels von 2% zu halten und die Wirtschaft zu unterstützen. Sie hat den Leitzins bei 0% gehalten, das Pandemic Emergency Purchase Programme (PEPP) bis März 2023 verlängert und das Targeted Longer-Term Refinancing Operations (TLTRO) III bis Juni 2023 verlängert. Die MNB hingegen hat ihre restriktive Geldpolitik fortgesetzt, um die hohe Inflation zu bekämpfen. Sie hat den Leitzins von 2,9% im Januar 2022 auf 7,75% im Juli und sogar 13% im Dezember 2022 angehoben. Nachdem zunächst der Euro bis Mitte des Jahres aufgewertet hat, wurde durch die erneute Leitzinsanhebung der ungarische Forint wieder attraktiver.

- Das Angebot und die Nachfrage auf dem Devisenmarkt: Im Jahr 2022 hat sich das Angebot und die Nachfrage nach dem Euro und dem Ungarischen Forint mehrmals geändert, was zu Schwankungen des Wechselkurses geführt hat. Zum Beispiel hat der Brexit im Januar 2022 zu einer erhöhten Nachfrage nach dem Euro geführt, da das Vereinigte Königreich die Europäische Union endgültig verlassen hat. Dies hat den Euro gegenüber dem Ungarischen Forint aufgewertet. Umgekehrt hat die vierte Welle der COVID-19-Massnahmen im Oktober 2022 zu einer verringerten Nachfrage nach dem Euro geführt, da mehrere Länder der Eurozone erneute Lockdowns verhängt haben. Nicht zuletzt hat die drastische Leitzinserhöhung zu einer verstärkten Nachfrage des Forint geführt. Dies hat den Euro gegenüber dem Ungarischen Forint wieder abgewertet.

- Die politische Situation, die in der Eurozone stabiler war als in Ungarn. Die Eurozone hat im Jahr 2022 von einer stärkeren politischen Integration und Solidarität profitiert, die durch den EU-Wiederaufbaufonds und den Brexit-Deal gestärkt wurde. Ungarn hingegen hat mehrere politische Spannungen erlebt, wie zum Beispiel die Konflikte mit der EU-Kommission und das Einfrieren von EU-Mitteln für Ungarn. Diese Situationen haben das Vertrauen in die ungarische Wirtschaft untergraben und zu einer Schwächung des Forint beigetragen.

Offenbar waren die Faktoren unabhängig vom Wirtschaftswachstum stärker.

Diese Faktoren haben dazu geführt, dass der Wechselkurs zwischen Euro und Forint im Jahr 2022 von 367,71 HUF/EUR am 4. Januar mit einem Zwischenhoch von über 430 HUF/EUR im Oktober 2022 insgesamt auf 400,87 HUF/EUR am 30. Dezember gestiegen ist. Das entspricht einer Aufwertung des Euro um 8,58 Prozent gegenüber dem Forint im Jahr 2022.

Beispiel 2024: Währungangriffe und Konflikte mit der EU

Der ungarische Forint entwickelte sich aus Chart-Sicht im Jahre 2024 weiterhin entlang des mittelfristigen Trends.

Wie lässt sich die EUR / HUF Entwicklung in 2024 aus makroökonomischer und geldpolitischer Sicht erklären?

Die Abschwächung des Forint im Jahr 2024 ist das Ergebnis eines komplexen Zusammenspiels von wirtschaftlichen, politischen und Marktfaktoren. Während die makroökonomischen Fundamentaldaten die deutliche Abwertung des Wechselkurses nicht rechtfertigen, haben spekulative Angriffe, internationale Währungsentwicklungen und die geopolitische Lage dazu beigetragen.

Faktoren, die für eine positive Entwicklung des Forint sprachen:

- die Inflation ging auf 3,7 % zurück

- die Leistungsbilanz wurde positiv

- die Wirtschaft wuchs um 0.6%

Faktoren, die für eine negative Entwicklung des Forint sprachen:

- spekulative Währungs-Angriffe durch ausländische Positionen gegen den Forint trugen zur Schwächung des Wechselkurses bei

- Wahlkampfversprechen des US Präsidenten in Bezug auf Zölle gegen Europa

- Konflikte mit der Europäischen Kommission und die Einbehaltung von EU-Mitteln

- Exportentwicklung und die negative Entwicklung der deutschen Wirtschaft, da Ungarn eine starke Abhängigkeit aufweist

Prognose

Die momentane Prognose für den Wechselkurs zwischen dem Euro und dem Ungarischen Forint ist nicht eindeutig, da es viele Unsicherheiten und Schwankungen gibt, die den Kurs beeinflussen können.

Die Prognose für den Wechselkurs hängt wie aufgezeigt von vielen Faktoren ab, die sowohl die Nachfrage als auch das Angebot der beiden Währungen bestimmen. Dabei sind plötzliche, unerwartete Faktoren noch gar nicht berücksichtigt.

Einige dieser Faktoren sind die Wirtschaftslage beider Währungsregionen, die Geldpolitik der Zentralbanken, das Handelsbilanzsaldo, die Kapitalströme, die Erwartungen der Marktteilnehmer und die politischen Ereignisse.

Kurzfristig für 2025 kann man sich wie folgt orientieren.

Der EUR/HUF Kurs folgt in der Chart-Gesamtsicht momentan weiter einem mittelfristigen Aufwärtstrend. Am 28. Januar 2025 erreichte der EUR zum HUF mit 416.25 ein erneutes Hoch, auch wenn wir vom Allzeit-Hoch von 430 noch etwas entfernt waren.

Folgende Faktoren dürften im Fokus von 2025 stehen:

- Der russisch-ukrainische Konflikt

- die Normalisierung der Beziehungen zur Europäischen Union

- Änderungen in der Geldpolitik

- das internationale wirtschaftliche Umfeld

- Geldpolitik des neuen Zentralbankgouverneurs

Die Abhängigkeit der ungarischen Wirtschaft im Zulieferbereich von der in einer Krise steckenden deutschen Wirtschaft dürfte einen wesentlichen Einfluss auf eine wirtschaftliche Schwächung haben. Aufgrund der schlechten Auftragslage haben viele Montage- und Zulieferbetriebe Ende 2024 / Anfang 2025 grössere Entlassungen in Ungarn vorgenommen.

Mehrere dieser Faktoren können sich durch nicht vorhersehbare externe Schocks verändern. Es ist daher schwierig, eine genaue Vorhersage zu machen.

Eine Möglichkeit, eine Prognose zu erstellen, ist, verschiedene Szenarien zu betrachten, die auf verschiedenen Annahmen über diese Faktoren basieren.

Zum Beispiel könnte man annehmen, dass die Wirtschaft der Eurozone stärker wächst als die Ungarns, dass die EZB eine expansive Geldpolitik fortsetzt und dass es keine größeren politischen Krisen gibt. In diesem Fall könnte man erwarten, dass der Euro gegenüber dem Ungarischen Forint aufwertet.

Umgekehrt könnte man annehmen, dass die Wirtschaft Ungarns stärker wächst als die der Eurozone, Streitigkeiten mit der EU beigelegt werden, dass die MNB ihre restriktive Geldpolitik fortsetzt und dass es größere politische Krisen in der EU ausserhalb Ungarns gibt. In diesem Fall könnte man erwarten, dass der Euro gegenüber dem Ungarischen Forint abwertet.

Und hier beginnt die persönliche Glaubens- und Einschätzungsfrage. Je nachdem, wer welches Szenario für wahrscheinlicher hält, setzt auf Euro oder Forint. Eine gesicherte Vorhersage gibt es nicht.

Nutzen Sie die Währungsentwicklung und den für EURO günstigen Wechselkurs und erwerben Sie eine Immobilie in Ungarn. Wir haben ein breites Angebot:

Haus in Ungarn kaufen

Villa in Ungarn kaufen

Wohnung in Ungarn kaufen

Grundstück in Ungarn kaufen

Haus am Balaton kaufen

Wohnung am Balaton kaufen

Kontaktieren Sie uns jetzt!

Drücken Sie mich!

Autor: Dr. Peik Langerwisch

Der Autor hat nach seinem Studium der Betriebswirtschaftslehre mit Abschluss Diplomkaufmann und einer magna cum laude Promotion in Managementlehre zwanzig Jahre in globalen Unternehmensberatungen und Banken gearbeitet und fungiert nun mit seiner Expertise seit mehreren Jahren als Immobilienmakler für Immobilien in Ungarn insbesondere für Immobilien am Balaton. Er besitzt eine eigene Immobilie in Ungarn und verbringt einen beträchtlichen Teil des Jahres im Land, um Kunden, die ein Haus am Balaton, eine Wohnung am Balaton oder ein Grundstück erwerben möchten, zu beraten und die Schönheit des Landes zu geniessen.

Kurzübersicht zu Expertise und Werdegang

Quellen:

boerse.de

bpb.de

Eurostat

exchange-rates.org

EZB

finanzen.net

investing.com

statista.com

Wikipedia

Wirtschaftslexikon Gabler